確定申告の季節となりました。2022年はワクチン接種やホテル療養など新型コロナウイルス関連の仕事が多い年でした。ダブルワークや副業などをしながら働かれた看護師も多いと思います。

ダブルワークや副業で得た所得は、これまでの所得の種類と異なる場合が多いです。所得の種類が変わると、所得額や負担する税金の額も変わってきます。

これまで確定申告の経験がない看護師の中にも、ご自身で行わなければならないケースもあります。確定申告したことがない、よくわからないという看護師に向けて、必要な知識をまとめました。

この機会にチェックしてみてくださいね。

確定申告を知ろう!

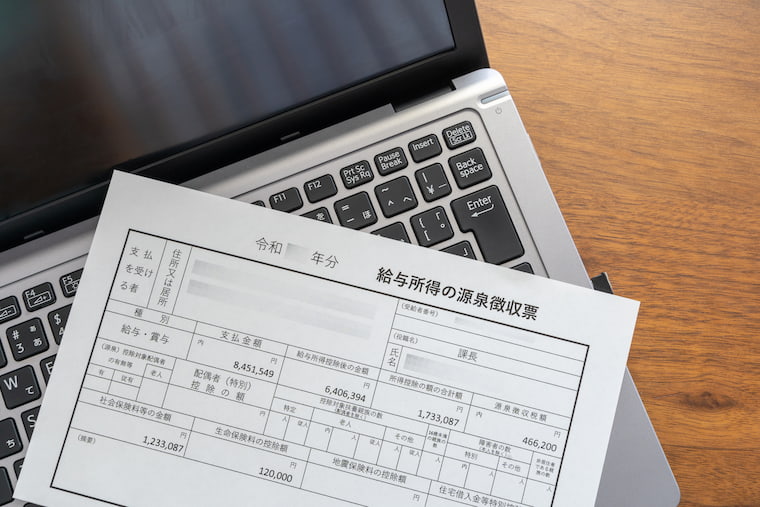

確定申告は、前年の1月から12月までの1年の所得を税務署へ申告することです。申告によって、納税や還付(払いすぎた税金を返してもらうこと)が行えます。自分で所定の書類に必要事項を記入し、お住まいの地域管轄の税務署へ提出します。確定申告をしなければ、ペナルティの対象になるため、しっかりと確認しておきましょう。

提出期限は通常、2月16日から3月15日までと決められています。(感染症の関係で変更になる場合があるので、必ず国税庁のサイトで期間は確認しましょう。)提出方法は①インターネット(e-Tax)で申告する、②税務署に郵送する、③税務署に行き、受付に提出すると3つあります。

確定申告が必要な方の条件には「所得が20万円以上ある場合」と記載されていますが、それは所得税を決める場合のルールです。住民税は所得があれば申告が必要です。

20万円に満たない所得がある方でも確定申告、もしくはお住まいの自治体に申告をしましょう。

所得と控除を知ろう!

確定申告をする時に所得と控除について知っておくと、わかりやすくなります。ここでは、所得と控除について解説します。

所得

所得とは1年間の収入から収入をつくるためにかかった費用である経費などを引いたお金のことです。所得は10種類あり、種類と内容を表1にまとめました。

表1:所得の種類

| 所得の種類 | 内容 |

| ① 給与所得 | 給料としてもらう所得 |

| ② 不動産所得 | 不動産の貸付による所得 |

| ③ 事業所得 | 事業による所得 |

| ④ 配当所得 | 株や投資などによる所得 |

| ⑤ 退職所得 | 退職で受け取った手当による所得 |

| ⑥ 利子所得 | 国債や地方債などの利子による所得 |

| ⑦ 譲渡所得 | 土地や建物、株式などの譲渡による所得 |

| ⑧ 山林所得 | 5年以上所有する山林の譲渡による所得 |

| ⑨ 一時所得 | 生命保険の一時金、懸賞の賞金、競馬や競輪などの払戻金などによる一時的な所得 |

| ⑩ 雑所得 | ➀~⑨までに当てはまらない所得 |

それぞれの所得について詳しくは国税庁のサイトに記載されています。

(参考:国税庁 所得と種類の課税のしくみ))

控除

控除とは、金額などを差し引くことです。税金は所得額をもとにして計算するため、所得額から控除を行うと払うべき税金が少なくなります。所得の種類によって受けられる控除は異なります。

所得の種類によって異なる控除

ここでは、看護師の所得の種類で多い、➀給与所得、②事業所得、③雑所得について、経費や控除も含めて、詳しく説明します。

給与所得

病院や施設などから給料としてもらう所得のことです。給与所得は正社員だけでなく、アルバイトやパートも含まれます。給与所得の場合、基本的には経費を申告することはできません。そのかわり、収入額に応じて計算される「給与所得控除」というみなし経費が所得から引かれます。そのあとに、「配偶者控除」や「生命保険控除」などの所得控除や税額控除をして、所得税や住民税が計算されます。

給与をもらっている方は企業が行う年末調整で税金の申告をされる方が多いです。年末調整を行っている所得に関しては、確定申告は必要ありません。ただし、転職や退職などによって年末調整されていない給与所得がある場合は、確定申告が必要になります。

また、年末調整が行えるのは通常1カ所のみです。そのため、2カ所以上で給与をもらっている方はご自身で確定申告を行いましょう。

事業所得

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得と国税庁は定義づけられています。

(引用:国税庁 事業所得の課税のしくみ)

事業所得であれば、経費を申告できます。例えば、自身で白衣やシューズを用意したり、交通費が発生したりした場合などは経費として、所得から引くことが可能です。

また、開業届と一緒に青色申告承認申請書を税務署へ提出し、申告方法の青色申告を選択すれば、「青色申告特別控除」を差し引くことができ、最大で65万円の控除を受けられます。青色特別控除の最大額、65万円を受けるためには、電子帳簿保存やマイナンバーカードを作成し、インターネットを使ったe-Taxでの申告が必須となります。

その他に帳簿の作り方などにも条件があるため、確認しておきましょう。

ただし、事業所得には「継続的な収入がある」、「事業として認知される」など明確ではない判断基準もあり、認められなければ、雑所得となる場合もあるので、その点には注意が必要です。

雑所得

ほかの9種類のどれにも当てはまらない所得になります。いわゆる副業と呼ばれる仕事は雑所得として扱われることが多いです。雑所得も事業所得と同様、経費は申告できますが、そのほかの控除を申告することはできません。その結果、納税の金額が多くなる場合もあります。

このように所得によって、経費や控除が異なるため、所得税や住民税の納付額も変わってきます。

ご自身の収入がどの所得に当たるのかを知っておくことが大切です。

確定申告のあとは税金に気をつけよう!

確定申告に関係する税金は「所得税」と「住民税」です。確定申告のあとは税金の支払いに注意が必要になります。それぞれ、詳しく説明していきます。

所得税

所得税は1年間の所得から、生活負担を考慮した各種所得控除した金額に応じた税率をかけて計算される税金です。確定申告によって、不足分があれば追加で納付することになります。所得税の場合は確定申告を行うと同時に足りない分は追加で納付したり、払いすぎている分は還付金を受け取ったりします。

また、所得税は配偶者の扶養内で働いている方はとくに注意が必要です。扶養には社会保険制度における扶養と税制における扶養の2つの仕組みがあり、扶養の対象となる条件はそれぞれ異なります。新型コロナウイルスワクチン接種に従事し、年収が130万円を超えて働いた場合、社会保険制度では特例があり、扶養からはずれることはありません。

しかし、税金面では特例がありません。扶養内でアルバイトされた方の年収が103万円を超えると所得税が発生します。また、扶養する方の合計所得が1,000万円未満で、扶養内でアルバイトされた方の年収が150万円を超えると、扶養した側の「配偶者特別控除」の金額が減っていき、その分、所得税の納付額が高くなる可能性もあります。(給与所得以外の所得がある場合は収入要件が異なります。)

(参考:国税 家族と税)

住民税

住民税とは住んでいる自治体に払う税金です。年末調整や確定申告によって1年の納税額が決まります。給与所得の場合は年収100万円(非課税限度額45万円+給与所得控除55万円)が基準となりますが、住民税の納付が必要な所得額は自治体によって異なります。[chat face=”nurse.jpg” name=”” align=”left” border=”green” bg=”green” style=”maru”]詳しく知りたい方は、ご自身でお住まいの自治体にご確認ください。[/chat]

住民税の納付方法には「特別徴収」と「普通徴収」があります。会社や病院に勤めている方は給料から天引きされる「特別徴収」、1年の途中で転職した場合やフリーランスの方は自分で住民税を納める「普通徴収」となります。また、副業で収入を得ていた場合、確定申告の際に給料でもらっていた分は「特別徴収」のまま、副業分だけ自分で納付する「普通徴収」にすることも可能です。

注意が必要なのは、普通徴収は毎月ではなく、6月・8月・10月・翌年の1月の4回分割か、1年分を一括納付となるため、負担額が大きくなる可能性があります。

6月に納付書が届いた時に慌てないよう、支払いに備えておくといいですね。

看護師の所得の種類と確定申告

これまでと所得の種類が変わると、個人事業主やフリーランスではない看護師も確定申告が必要となるケースがあります。副業や扶養内で働かれていた方もご自身で確定申告をしましょう。初めての確定申告ではわからなかったり、とまどったりすることも多いと思いますので、必要な方は早めに取り組んでくださいね。また、そのあとの住民税にも備えておくと安心です。

今はダブルワークや副業をされる看護師も増えています。所得や税金、確定申告などの正しい知識を身につけることが、看護師にもこれまで以上に必要となりそうです。

(監修FP高梨子あやの)

確定申告で使いやすいオススメのクラウド会計はこちら↓